发布日期:2024-07-25 10:18 点击次数:195

查看最新行情

查看最新行情

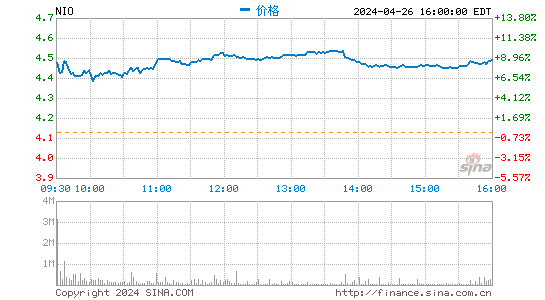

新浪科技讯 1月19日下午消息,蔚来汽车(NYSE:NIO)今日宣布,已完成总计15亿美元的债券发售工作。

这15亿美元的债券包括2026年到期的7.5亿美元可转债,以及2027年到期的7.5亿美元可转债。这其中还包括初始购买者在债券发售中悉数行使的选择权,以额外购买总额1亿美元的2026年到期债券和总额1亿美元的2027年到期债券。

蔚来汽车表示,此次债券发售所得将主要用于一般性企业用途,并进一步强化公司的现金和资产负债表。

蔚来汽车1月11日曾宣布,将发行13亿美元的可转换债券,其中包括2026年到期的6.5亿美元可转换高级债券,及2027年到期的6.5亿美元可转换高级债券。此外,蔚来汽车还授予债券的初始购买者30天的选择权,以额外购买1亿美元的2026年到期债券和1亿美元的2027年到期债券。

声明:新浪网独家稿件,未经授权禁止转载。 -->

12月17日,中国黄金黄金价格1255元/克,铂金价格600元/克。(价格仅供参考配资安全炒股配资门户,以门店实际为准)同日上海黄金交易所现货黄金AU9999最新价为974.5元/克。 以上内容为本站据公开信息整理,由AI算法生成(网信算备310104345710301240019号)配资安全炒股配资门户,不构成投资建议。...

12月17日,中国黄金黄金价格1255元/克,铂金价格600元/克。(价格仅供参考配资安全炒股配资门户,以门店实际为准)同日上海黄金交易所现货黄金AU9999最新价为974.5元/克。 以上内容为本站...

12月26日,和讯投顾刘文博认为,今天A股走势可谓一波“五折”:上午高奏凯歌,中午快速跳水,下午温和修复,尾盘又出波折,全天这起伏把蓝筹折腾得够呛。今天我们进行了4次加仓操作,分别在上午10:30、中...

说起英伟达的股票,人们往往会与“估值过高”联系起来。再加上现如今对人工智能(AI)泡沫的警告声层出不穷,说该股仍被低估似乎不会有人相信。但根据伯恩斯坦(Bernstein)分析师拉斯贡(Stacy R...

近期,飞机“锁座”现象引发消费者关注。航空公司将经济舱前排、靠窗、靠过道等舒适座位设置为“锁定”状态,消费者在线选择这些座位时,需额外付费或用积分兑换。江苏省消费者权益保护委员会近期的一项调查显示,被...